10 идей, как увеличить доходность портфеля

Практический вебинар

Облигации с индексируемым номиналом

Не секрет, что деньги со временем обесцениваются. Но в периоды кризисов это чувствуется особенно сильно, когда инфляция может просто зашкаливать. И конечно, инвесторам нужны инструменты, способные защитить сбережения и регулярные денежные выплаты от инфляции. На фондовом рынке есть инструменты, которые могут использоваться для защиты от инфляции. Наиболее известные - облигации с плавающим купоном (флоатеры) с привязкой к ставке ЦБ, ИПЦ или ставке RUONIA. Но есть еще один вид облигаций, которые способны защитить накопления от инфляции не через изменение ставки купона, а через пересчет (индексацию) номинала. Это облигации с индексируемым номиналом (линкеры).

В этой статье рассмотрим данный тип облигаций: как они работают и в чем их принципиальное отличие от традиционных долговых бумаг.

-

Облигации с индексируемым номиналом - как они работают.

-

Как облигации с индексируемым номиналом защищают от инфляции.

-

Налогообложение облигаций с индексируемым номиналом.

-

Риски облигаций с индексируемым номиналом.

-

Сравнение облигаций с индексируемым номиналом с другими видами облигаций.

Облигации с индексируемым номиналом - как они работают

Облигации с индексируемым номиналом – это облигации, у которых размер номинала зависит от инфляции. Привязка к инфляции реализуется через регулярный пересчет цены номинала. В переводе на английский, облигации с индексируемым номиналом - "inflation-linked bonds". Отсюда и название «линкеры».

В России такой антиинфляционный инструмент действует относительно недавно. Первый выпуск состоялся в 2015 году. Этот вид облигаций мало представлен на российском рынке. Однако, в мире это довольно давно известный и распространенный тип долговых бумаг. Эмитентами таких облигаций обычно являются государство или центральные банки. В США, например, в 40-х годах XX-го века Федеральное казначейство начало выпускать антиинфляционные облигации TIPS (Treasury Inflation Protected Securities). Принцип действия их аналогичен.

На российском рынке облигации с индексируемым номиналом представлены в классе облигаций федерального займа. Их легко найти - они обозначаются как ОФЗ-ИН. Это биржевой инструмент, доступный всем участникам рынка вне зависимости от квалификационного статуса. Эмитентом является Министерство Финансов РФ,. Таких выпусков немного - на февраль 2023 года их всего 4:

Как работают ОФЗ-ИН? Растет инфляция – растет номинал облигации, соответственно увеличиваются и купонные выплаты. Но и в обратную сторону это также работает – при дефляции цена номинала становится меньше, как и сумма купонных выплат.

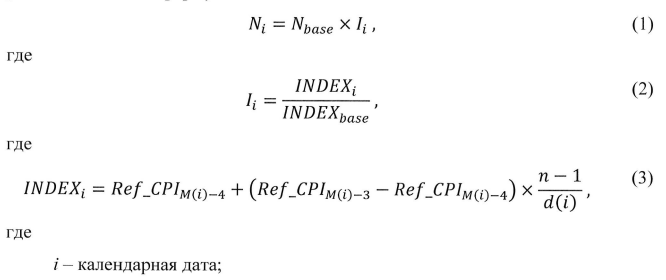

Номинал облигации пересчитывается на величину инфляции, взятую с трехмесячным лагом, - на каждую календарную дату расчетного месяца. Информация публикуется на сайте Минфина не позднее чем за 2 рабочих дня до его начала. Для индексации номинала используется индекс потребительских цен (ИПЦ) РФ, ежемесячно публикуемый Росстатом. В расчет берется изменение ИПЦ к среднегодовым ценам 2000 года. То есть базой для расчета является уровень ИПЦ 2000 года. Расчет производится с лагом в 3 месяца, то есть уровень ИПЦ января будет учтен в расчете номинала облигации в апреле.

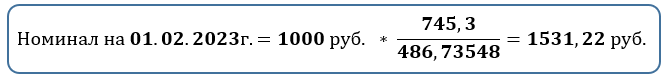

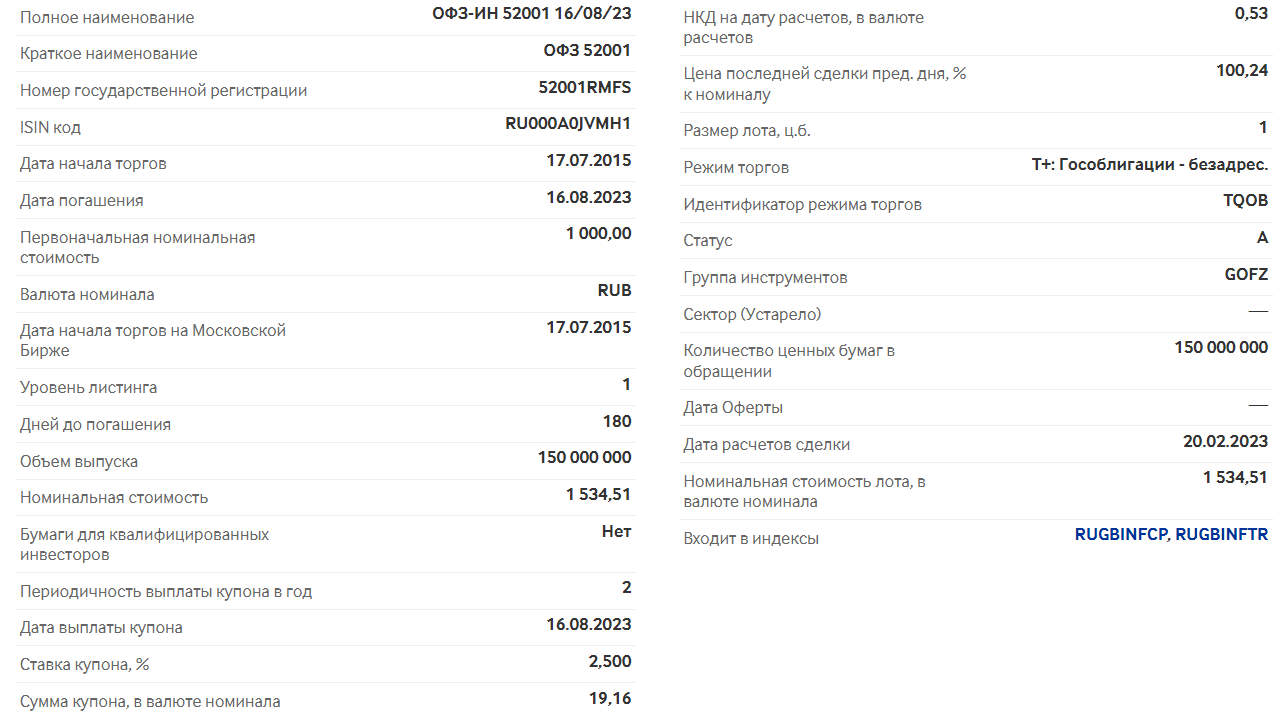

Приведем пример расчета для ОФЗ-ИН 52001:

-

Номинал на дату размещения: 1000 руб.

-

ИПЦ к среднегодовым ценам 2000 г. на дату размещения: 486,73548

-

ИПЦ к среднегодовым ценам 2000 г., принимаемый на 1.02.2023г.: 745,3

Данный пример расчета приведен в упрощенном виде для понимания принципа расчета индексированного номинала. На самом деле формула расчета несколько сложнее и учитывает еще дату и количество дней в месяце расчета, а также изменение ИПЦ к среднегодовым ценам 2000 года с 4-го по 3-й месяц до месяца расчета. И выглядит формула так:

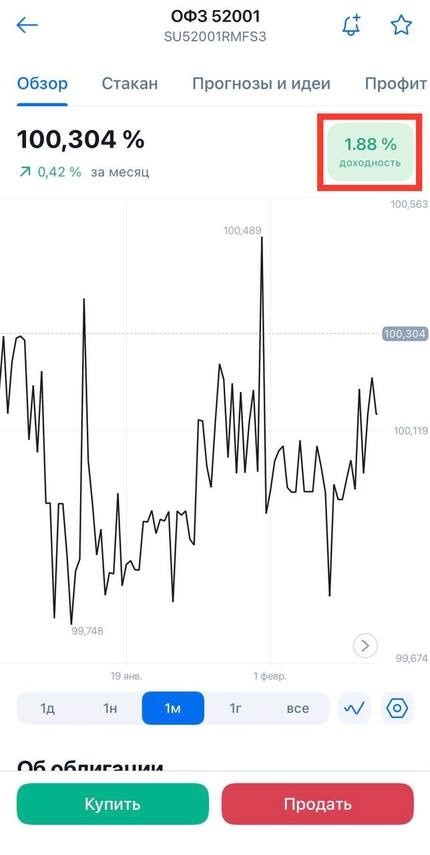

Ниже представлен график изменения стоимости облигации ОФЗ-ИН 52001 за последний год:

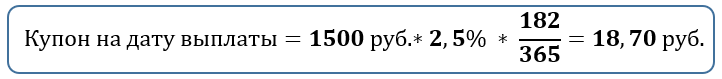

Купонный доход рассчитывается от проиндексированного номинала, а не от номинала на дату размещения. В эмиссионных документах определяется размер купона в % от номинала. Но так как номинал ежедневно пересчитывается, то и купон – не статичная величина. Допустим, номинал облигации на дату выплаты купона составит 1500 рублей, тогда купон будет рассчитан следующим образом:

-

2,5% - годовая ставка купонной доходности,

-

182 дня – длительность купонного периода (купон платится дважды в год).

На сайте Минфина РФ размещена информация о выпусках, датах выплат купонов и величине индекса для расчета номинала и купона, а также рассчитан номинал и накопленный купонный доход.

Также ключевые параметры облигаций размещены на сайте Мосбиржи:

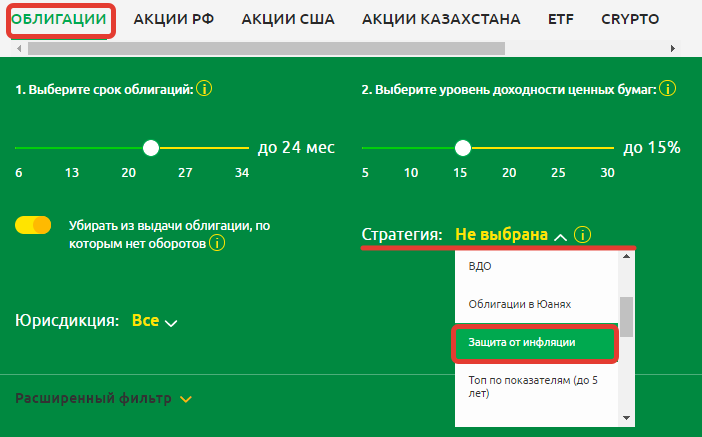

С помощью сервиса Fin-plan Radar инвесторы могут проверить актуальную информацию об интересующих их ценных бумагах, а также выбрать и другие выпуски бумаг со встроенной защитой от инфляции

Как облигации с индексируемым номиналом защищают от инфляции

Облигации с индексируемым номиналом дают инвестору защиту от инфляции за счет:

-

Роста номинала за счет индексации при росте инфляции.

-

Роста величины купона при росте инфляции за счет того, что номинал, от которого рассчитывается купон, также растет.

-

Роста цены облигации на рынке (в % от номинала), когда рынок ожидает повышение инфляции.

Однако, не стоит забывать, что в случае снижения инфляции (дефляции) номинал ОФЗ-ИН также будет снижаться. Однако, хорошая новость состоит в том, что такие облигации не могут быть погашены по цене ниже номинала на дату выпуска (1000 руб.), даже в случае дефляции.

Надо иметь в виду еще такую особенность: на сайте Мосбиржи, в приложениях брокера цена облигаций указана в процентах к текущему номиналу, и может показаться, что доходность годовая и к погашению таких облигаций слишком мала по сравнению с «обыкновенными выпусками». Но при этом следует понимать, что эта доходность рассчитана в процентах именно к текущему к номиналу, то есть его рост при этом не учитывается.

Налогообложение облигаций с индексируемым номиналом

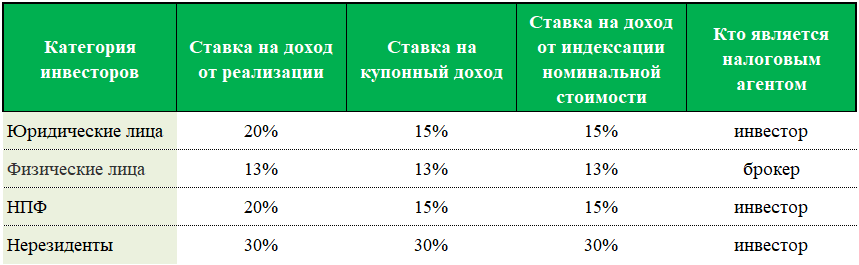

По облигациям с индексируемым номиналом налогообложению подлежат все виды дохода:

-

Купонный доход.

-

Доход от реализации – разница в ценах покупки и продажи.

-

Доход от роста номинальной стоимости.

Но, по сути, при расчете налоговой базы, разница в ценах покупки и продажи уже включает в себя 2 последних составляющих доходности данных бумаг. Для инвесторов – физических лиц налоговым агентом, как правило, выступает брокер, который самостоятельно считает, удерживает и декларирует налоги на доход от инвестиционной деятельности.

НПФ - налог взимается с доходов по ставке, превышающей ключевую ставку Банка России.

На доход от облигаций с индексируемым номиналом распространяются все виды налоговых льгот для инвесторов:

-

Льгота на долгосрочное владение бумагами. То есть при владении бумагой более 3-х лет, инвестор освобождается от налога на доход от номинала (разница в ценах покупки и продажи/гашения). На купонные выплаты эта льгота не распространяется.

-

Льгота по счету ИИС тип Б. В данном случае льгота распространяется на все источники дохода.

Риски облигаций с индексируемым номиналом

Риски облигаций с индексируемым номиналом включают:

-

рыночный риск – волатильность в ответ на разные факторы, от экономических до геополитических (как и для всех ценных бумаг),

-

кредитный риск – связан с недостаточностью средств у эмитента расплатиться с долгами, но учитывая, что в случае с ОФЗ эмитентом является Минфин РФ, можно считать этот риск минимальным,

-

дефляция – при снижении уровня инфляции будет снижаться и номинал, а значит и купонные выплаты, однако погашены будут облигации в любом случае не ниже номинала на дату их выпуска.

Сравнение облигаций с индексируемым номиналом с другими видами облигаций

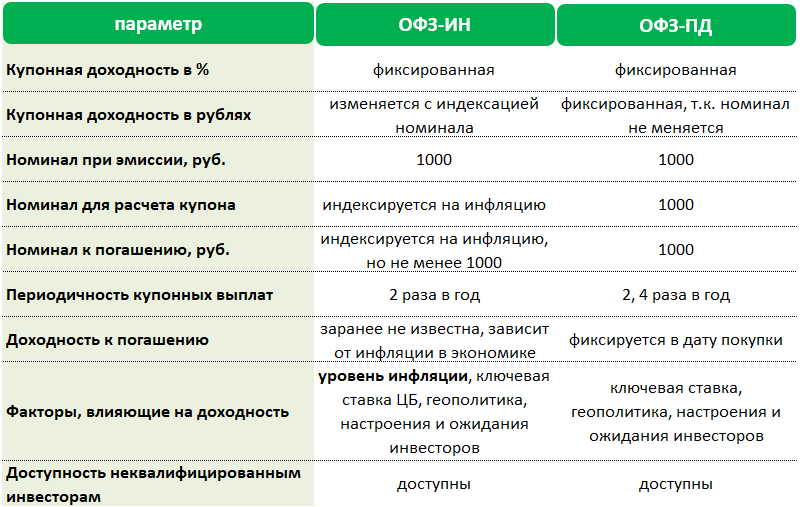

Подытожим. Облигации имеют дуальную природу дохода – купонный доход и дисконт (разница в цене номинала). В случае с облигациями с индексацией номинала добавляется еще один источник – индексация номинала в ответ на рост инфляции в экономике. Если консолидировать все самые важные параметры долговых бумаг, то отличия между индексируемыми облигациями и облигациями с постоянным купоном следующие:

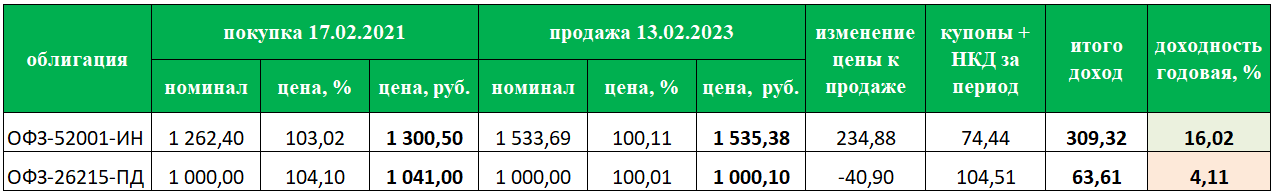

А теперь сравним доходность облигаций с индексируемым номиналом и облигаций с постоянным купоном на терминальных параметрах, а на реальных примерах. Для простоты подсчетов возьмем облигации, которые будут погашены в один срок 16.08.2023г. и будем рассматривать период покупки – начало нового купонного периода 17.02.2021г. и день продажи к окончанию очередного купонного периода – 13.02.2023г.

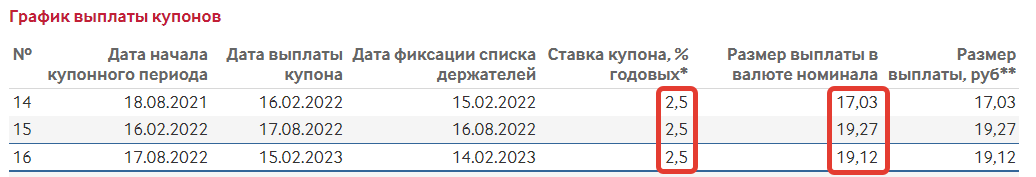

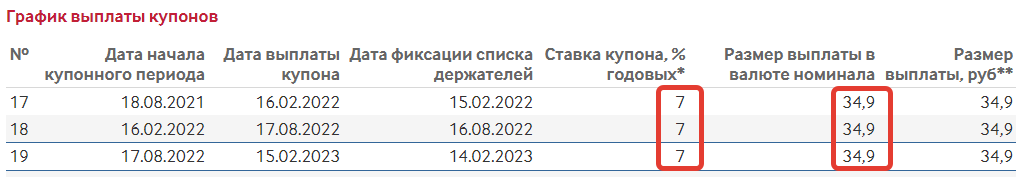

Обратим внимание на размер выплат по графику и ставку купона:

Купонный доход по облигации с постоянным купоном почти в 2 раза выше, чем по облигации с индексируемым номиналом. Однако, следует принять в расчет индексацию номинала. Тогда получим другую картину:

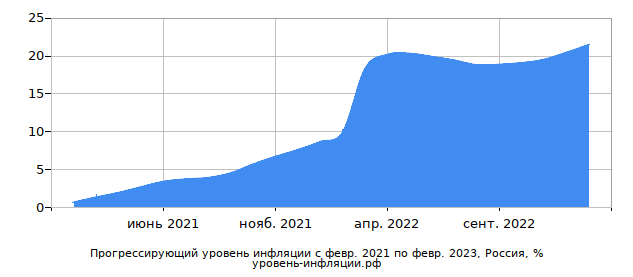

Инфляция за тот же период составила более 21 %:

При этом среднегодовой уровень инфляции за эти два года составил около 9 % за 2021 год и около 12% за 2022 год, а максимальный уровень инфляции был зарегистрирован в апреле 2022 года 17,8% г/г. Таким образом, в период значительного роста инфляции облигации с индексируемым номиналом, действительно лучше защищают капитал инвестора.

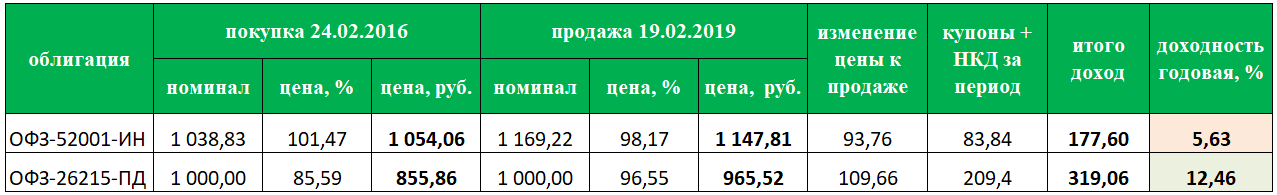

Возьмем для сравнения другой период, когда не было такого сильного роста инфляции, также приурочим даты покупки и продажи облигаций к датам начала и конца купонных периодов для удобства подсчетов.

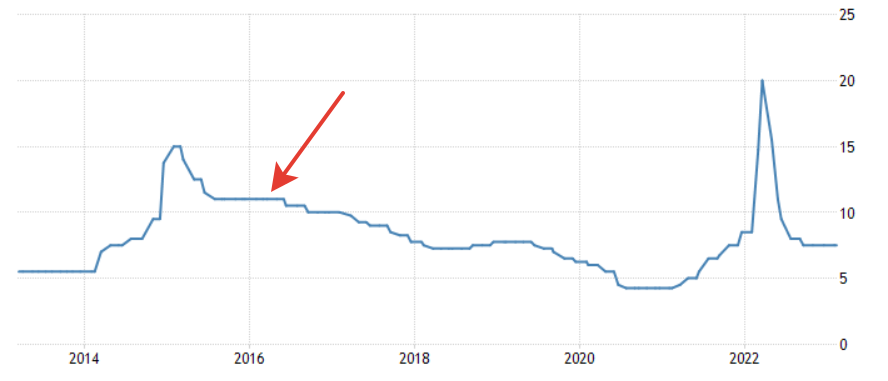

Среднегодовой уровень инфляции составил за эти годы около 4% г/г. Таким образом, доходность по облигациям с индексируемым номиналом в этот период также превысила уровень инфляции. Однако доходность облигаций с постоянным купоном оказалась в этом периоде гораздо выше. В данном случае имели значение не только снижение уровня инфляции, но и значение ключевой ставки на момент покупки.

Ключевая ставка ЦБ при покупке данных облигаций была более 10%, а купонная доходность 7%, поэтому цена облигаций при покупке была ниже номинала, и эту повышенную доходность удалось зафиксировать на весь срок владения облигацией.

Таким образом, в зависимости от ситуации в экономике разные виды облигаций работают по-разному.

Вывод

На фондовом рынке есть разные виды облигаций, принцип которых во многом схож. В случае с облигациями с индексируемым номиналом схожести есть, но различий гораздо больше. Ключевое отличие – отсутствие заранее известной доходности. Если сравнивать процент доходности, который указан в приложениях брокеров и на сайте Мосбиржи, то может показаться, что индексируемые облигации значительно уступают в доходности облигациям с постоянным купоном. Но это не совсем так – «терминальная доходность» не учитывает рост номинала. В «обычных» облигациях номинал в течение всего срока гашения составляет 1000 руб., а в рассмотренном примере с облигацией ОФЗ-ИН 52001 ее номинал с начала размещения увеличился до более чем 1500 руб. Расчеты доходности показывают, что в зависимости от ситуации в экономике разные виды облигаций работают по-разному. В период значительного роста инфляции облигации с индексируемым номиналом действительно лучше защищают капитал инвестора от обесценивания, а в периоды низкой инфляции – обратная ситуация.

Каким облигациям отдать предпочтение? Нет универсального рецепта высокой доходности. Единственный действующий совет – формировать портфель из разных облигаций, в том числе со встроенной защитой от инфляции. Главное правило – облигации должны быть надежными – не должно быть рисков дефолта, эмитент бумаг должен быть финансово устойчив. Диверсификация по инструментам может обеспечить сохранность капитала в любых экономических условиях.

О том, как и по каким критериям выбирать надежные и перспективные активы для инвестиций, мы рассказываем на наших открытых вебинарах для инвесторов. Записаться на очередной открытый урок можно по ссылке.

17 февраля 2023

- 2750

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Все статьиФонды облигаций или облигации - что выбрать?

В статье разберемся в вопросе, могут ли фонды облигации стать полноценной альтернативой портфелю из облигаций.

16 февраля 2023

В данной статье рассмотрим наиболее перспективные акции Казахстана на 2023 год.

15 февраля 2023

Майнинг криптовалют: его возможности и риски

В статье рассмотрели, как работает майнинг криптовалют, его роль, доходность и риски.

10 февраля 2023