10 идей, как увеличить доходность портфеля

Практический вебинар

Сделки слияния и поглощения

Стратегическая цель любой компании – развитие бизнеса, наращивание своей рыночной доли, завоевание лидирующей позиции в секторе, экономике региона, страны и мировой арене. Одна из важных ступеней в достижении этой цели – масштабирование бизнеса. Одни компании, чтобы вырасти в размерах проходят длинный эволюционный путь, а другие покупают готовые профильные бизнесы.

M&A – волшебные 3 буквы для амбициозных игроков рынка. M&A или сделки слияния и поглощения – это процесс консолидации двух или нескольких компаний. Планы покупки Activision Blizzard со стороны Microsoft, покупка Эльдорадо компанией М Видео – все это примеры уже состоявшихся или только предстоящих сделок M&A.

В чем преимущества таких сделок и в чем скрытые риски для участников сделок M&A? В чем значение консолидации бизнесов публичных компаний для инвесторов? Обо всех этих аспектах M&A поговорим в данной статье.

-

Что такое M&A.

-

Виды сделок слияния и поглощения.

-

Стратегии слияний.

-

Финансирование сделок M&A.

-

Преимущества и недостатки M&A.

-

Статистика сделок M&A.

-

Примеры сделок M&A и их влияние на фондовый рынок.

Что такое M&A

M&A – сокращенно от английского Mergers and Acquisitions - слияния и поглощения – процесс реорганизации, включающий в себя консолидацию, объединение, приобретение, выделение и т.д. Этот процесс, как правило, происходит с участием двух компаний. Целью объединения двух или более бизнесов является попытка достижения синергии, в результате которой новая компания (целое) будет больше и сильнее двух прежних компаний отдельно (сумм частей целого). Иногда результат такого эффекта обозначают в виде «уравнения» 1+1 = 3. То есть смысл здесь такой, что объединенная компания сильнее чем две объединенных, значит, она может показывать лучшие финансовые показатели и генерировать больше прибыли.

Виды сделок слияния и поглощения

Несмотря на то, что в расшифровке определения M&A содержится лишь 2 вида сделок (слияние и поглощение), у этого процесса есть немало других типов и подвидов, каждая из которых обладает своими особенностями и целями.

-

Сделки слияния

Сделка слияния – это объединение двух компаний в одну, при котором советы директоров двух компаний одобряют объединение и добиваются одобрения акционеров. Такие сделки обычно происходят между двумя компаниями примерно одинакового размера. Эти компании признают преимущества, получаемые от дальнейшей совместной деятельности. В результате сделки слияния с участием двух компаний обычно прекращается деятельность одной из участниц: она становится структурным подразделением принимающей стороны, исключается уникальное название, происходит делистинг акций компании (если поглощаемая компания была публичной).

Подвидом слияний является слияние равных (merger of equals) – сделка слияния, при которой акционеры каждой компании получают равные доли владения. Очевидно, что такие сделки могут привести к конфликтам при принятии решений и поэтому они довольно редки в реальной практике. Из примеров таких сделок можно выделить слияние Daimler Benz и Chrysler 1998 года в единую компанию DaimlerChrysler. Но стоит отметить, что позже глава компании признался, что слияние по формату merger of equals использовали только по «психологическим причинам», а по факту это было поглощение Chrysler.

Еще интересно отметить слияние между традиционной компанией в сфере развлечений и СМИ Time Warner и интернет-компанией AOL в разгар пузыря доткомов – в 2020 году. Общая оценка стоимости сделки тогда составила огромные $350 млрд. Причем компании никак нельзя было назвать равными для подобного вида слияний. На тот момент годовая выручка Time Warner составляла $27 млрд, а AOL зарабатывала в год только $5 млрд. Но из-за рыночной эйфории и больших надежд на интернет-компании в 2000-м году оценка AOL была многократно завышена. Все рассчитывали, что AOL будет дополнять Warner и привнесет в ее «скучный» бизнес свежие разработки, но компании были слишком разными. Результатом этого стало выделение бизнеса AOL в 2009 году, а бывший генеральный директор Time Warner Джефф Бьюкс назвал сделку крупнейшей ошибкой в истории корпорации.

В отдельный вид слияния также можно отнести создание совместного предприятия: когда 2 отдельные компании совместными усилиями образуют новую компанию. Часто это делается под конкретный проект, например, освоение нового месторождения в нефтегазовой индустрии.

-

Сделки поглощения

Поглощение – это покупка одной компании другой с дальнейшим включением ее в свою деятельность без изменения организационной структуры со стороны первой. Обычно это происходит через покупку контрольного пакета акций или покупку активов.

Подвидом сделок поглощений являются так называемые враждебные поглощения (Hostile takeover). На Западе под такими сделками чаще всего подразумевают попытку приобретения публичной компании, где совет директоров выступает против данной сделки. Например, известен случай 2010 года, когда французская фармкомпания Sanofi Aventis пыталась приобрести американского производителя лекарств Genzyme. Предложение покупки за $18.5 млрд или по 69$ за акцию было отвергнуто. В последующем сделка все-таки состоялась, но уже на иных условиях: цена приобретения $20.1 млрд (74$ за акцию) и дополнительный платеж до $14 на акцию при достижении определенных результатов продаж Genzyme (CVR).

Сделки слияния и поглощения в России привычно подразумеваются как приобретение бизнеса вопреки желанию продавца с ним расставаться. Со стороны это кажется схемой незаконного передела собственности, но, к сожалению, все в рамках закона - «благодаря» использованию недостатков законодательства и административных ресурсов. Если раньше у нас это встречалось нередко, то сейчас известные случаи такого минимальны. Хотя сразу можно вспомнить громкую продажу доли 35,08% Олега Тинькова в группе Тинькофф компании Владимира Потанина «Интеррос». В дальнейших комментариях относительно данной сделки предприниматель сообщил, что это был вынужденный шаг - его заставили пойти на сделку из-за его выступлений с критикой спецоперации на Украине. Со слов Олега Тинькова, за пакет акций он получил лишь 3% от их реальной стоимости.

-

Сделки консолидации и присоединения

Консолидация или присоединение (Consolidations) – схожая со слиянием процедура, подразумевающая консолидацию нескольких компаний в одну единую группу. Это делается для снижения расходов и более простого управления объединенными компаниями. Часто можно увидеть, когда одна фирма с несколькими отдельными структурами бизнеса объединяет их все по мере своего роста. Консолидация и присоединение – распространенная схема при реорганизации дочерних предприятий холдинга. Главное отличие от слияния – более простая процедура, и то, что предыдущие компании не прекращают свою деятельность, а постепенно «переходят под одно крыло».

-

Сделки выделения Spin-off

Выделение (Spin-off) – выделение части бизнеса основной компании и преобразование его в новую независимую компанию. При этом акционеры основной компании становятся акционерами выделенной компании пропорционально их долям. Обычно это делается для выделения непрофильных направлений в отдельный бизнес и повышения их оценки – рынок часто недооценивает такие компания из-за недопонимания ведения такого разнопланового бизнеса. Это довольно частая процедура. Из крупных можно отметить состоявшееся в 2006 году выделение компании «Полюс Золото» (тогда ЗАО «Полюс») из состава Норникеля. Или отделение PayPal от ее материнской компании eBay в 2015 году после того, как вторая купила первую в 2002. Интересно, что в последующем рыночная стоимость PayPal превысила стоимость бывшей материнской eBay.

-

Сделка финансируемого выкупа (LBO)

LBO (Leveraged buyout) – покупка бизнеса с использованием долгового финансирования и минимальными собственными средствами. Данные типы сделок характерны для фондов прямых инвестиций (private equity) и позволяют увеличить потенциальную доходность за счет финансового рычага. В этом случае инвесторы рассчитывают, что рост компании будет перекрывать плату по кредиту.

У данной сделки есть подвид MBO (Management buyout) – покупка доли компании с привлечением заемных средств со стороны ее менеджмента. Такое может происходить, если владельцы компании не хотят дальше ее финансировать, тогда как менеджмент верит в перспективы ее развития. Стоит отметить, что данные типы сделок с привлечением большого количества заемных средств являются очень рискованными. Ведь не всегда такие покупки проходят успешно, а полученный заем нужно обслуживать и погашать, что снижает финансовую устойчивость.

-

Сделка обратного поглощения

Обратное поглощение (Reverse takeover) – относительно редкая сделка, при которой акционеры частной компании (как правило, более активной и быстрорастущей) получают контроль над более крупной публичной компанией. Это является, в том числе, одним из упрощенных способов (наряду со SPAC) получения публичного статуса и выход на фондовый рынок. Примером обратного поглощения является все тот же «Полюс Золото». В июле 2011г. KazakhGold успешно завершила обратное поглощение "Полюс золота", в результате была образована компания Polyus Gold International с "пропиской" на острове Джерси и премиальным листингом на Лондонской фондовой бирже.

Стратегии слияний

Стратегии слияний могут быть различными в зависимости от отношений между двумя участвующими в сделке компаниями – они могут быть как связаны одним видом деятельности прямо или косвенно, так и работать с совершенно разными товарами и рынками, что намного реже.

-

Горизонтальное слияние (Horizontal merger) и покупка конкурента – в этом случаю сливаются две компании, находящиеся в прямой конкуренции, работающие на одних рынках с использованием одних продуктов.

-

Вертикальное слияние (Vertical merger) – слияние клиента или поставщика с компанией. Например, автопроизводитель покупает производителя автозапчастей. Или печатное издательство приобретает компанию по производству бумаги.

-

Родственные слияния (Congeneric mergers) – два предприятия, которые по-разному обслуживают одну и ту же потребительскую область, например, производитель телевизоров и кабельная компания.

-

Слияние с расширением рынка (Market-extension merger) – две компании, которые продают одни и те же продукты, но на разных рынках.

-

Слияние с расширением продуктовой линейки (Product-extension merger) – две компании продают разные, но связанные продукты на одном рынке.

-

Конгломерат (Conglomeration) – слияние двух компании, работающие в разных отраслях экономики и не имеющие каких-либо общих направлений деятельности. Цель компании-покупателя в данном случае – диверсификация бизнеса.

Финансирование сделок M&A

Стоит сказать несколько слов о финансировании сделок M&A. Компания может купить другую компанию за наличные деньги, акции, заемные средства (LBO) или комбинацию некоторых или всех трех способов. Чаще всего крупные фирмы платят частично акциями и наличностью. Нередко можно увидеть большой выпуск новых облигационных займов, денежные средства с которых специально привлекаются на финансирование покупки. В более мелких сделках также свойственно приобретать все активы покупаемой фирмы.

Преимущества и недостатки M&A

Поговорим более подробно о дополнительных преимуществах такого рода сделок, помимо и без того очевидных целей:

-

Увеличение доли рынка – это особенно заметно, если объединяемые компании работают в одной отрасли.

-

Экономия за счет эффекта масштаба – возможность покупать сырье или заключать контракты с контрагентами легче в лице одной большой компании. Крупный бизнес может закупать сырье большими партиями, за счет чего поставщики дают дисконт к цене закупки. Объединенный бизнес выигрывает от оптимизации управленческих расходов.

-

Более удобное расширение бизнеса – за счет объединения расширяется география деятельности, целевая аудитория, дистрибьюторская сеть и др., что в конечном счете ведет к повышению выручки. Любой бизнес – это уже готовая клиентская база, база поставщиков, точки продаж и проч. То есть M&A - это покупка готового бизнеса, а не его построение с нуля.

-

Снижение трудозатрат и повышение общего трудового потенциала. Эта выгода частично относится к пункту «экономия за счет эффекта масштаба», но человеческие ресурсы – это уникальная составляющая любого бизнеса, поэтому стоит проговорить о ней отдельно. При сделках M&A часть сотрудников, выполняющая одни и те же функции в двух отдельных компаниях, могут покинуть новую компанию, что приведет к снижению затрат. В то же время синергия трудовых талантов каждой из компании может иметь впечатляющий эффект.

-

Расширенные финансовые ресурсы – финансовые средства единой компании, как правило, больше, чем у компаний по-отдельности, что делает возможным реализацию новых инвестиций. Также более крупной фирме легче привлекать заемное финансирование.

Хотя при совершении сделок M&A обычно все рассчитывают на успех и дальнейшую выгоду, существуют потенциальные недостатки, о которых следует упомянуть:

-

Большие расходы, связанные с покупкой компании – особенно если она не желает быть поглощенной. В случае, если покупатель не отказывается от идеи сделки, расположение второй стороны может быть достигнуто за счет повышение цены предложения или дополнительных бонусов.

-

Высокие юридические издержки. Сюда также можно отнести непосредственную сложность процедуры и необходимость одобрения, в том числе со стороны антимонопольных служб.

-

Альтернативная стоимость отказа от других сделок и инвестиций, чтобы сосредоточиться на объединении двух компаний.

-

Возможность негативной реакции на проведение сделки со стороны рынка (инвесторов), что может привести к снижению стоимости акций компании.

-

Высокие издержки в случае отмены сделки. Помимо всех издержек непосредственно на совершение сделки компания-покупатель часто теряет компенсацию за неудачную сделку. Самым ярким таким примером является неудачная сделка Nvidia по покупке ARM за $66 млрд. У данной сделки нашлось много противников, включая Федеральную торговую комиссию США и много других технологических гигантов. В результате она была отменена из-за регуляторного давления, а компенсация в пользу ARM и SoftBank составила $2 млрд.

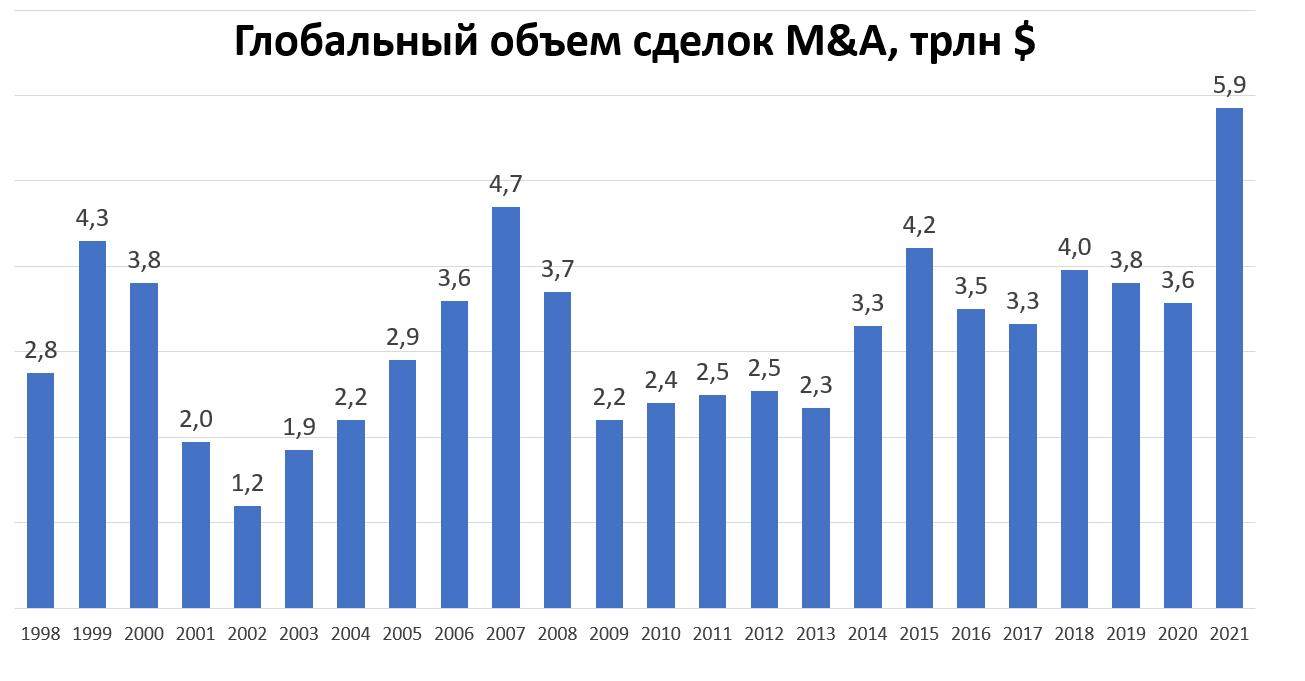

Статистика сделок M&A

Глобальный рынок сделок слияний и поглощений в 2021 году вырос на 63,8% по сравнению с 2020 годом и достиг общей суммы в размере $5,9 млрд. Всего в мире было заключено около 62 000 сделок, что на 24% больше предыдущего года. Интересно, что сумма всех сделок в 2021г. достигла рекордного значения, обогнав предкризисный 2007 год с размером сделок $4,7 трлн. В первую очередь это было вызвано интенсивным спросом на технологии и цифровые активы, а также отложенным спросом 2020 года.

Вряд ли данный рекорд будет побит в 2022 году, но и сильного снижения ожидать не стоит, так как большинство компаний все еще желают быть поглощенными крупными корпорациями, которые, в свою очередь, ищут новые направления бизнеса и развития текущих. Но есть и препятствия в лице повышения процентных ставок, усиления антимонопольного регулирования, напряженной геополитической ситуации и, в целом, более рискованным рынком.

Примеры сделок M&A и их влияние на фондовый рынок

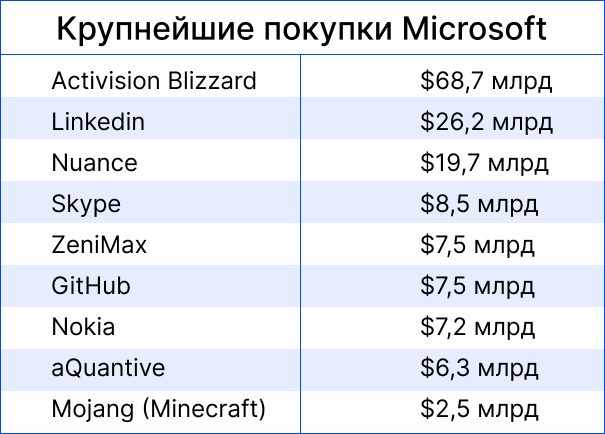

Нередко можно увидеть сделки слияний и поглощений со стороны публичных компаний на фондовом рынке. Это интересным образом влияет на их стоимость. Для примера рассмотрим недавнюю пока не одобренную покупку Activision Blizzard со стороны Microsoft за $68,7 млрд или 95$ за одну акцию. На текущий момент это крупнейшая покупка Microsoft.

Примечательно, что компанию оценили по 95$ за акцию, в то время как рыночная стоимость акций Activision Blizzard на момент предложения о покупке составляла около 65$. Разумеется, после этого акции сразу подскочили вверх, приблизившись к цене покупки, что можно заметить на графике ниже. Дело в том, что обычно никто не станет продавать компанию по ее текущей стоимости. Покупателю придется заплатить так называемую плату за контроль. Как правило, это плюс 15-40% к текущей цене. Подробнее об оценке компаний мы поговорим в отдельной статье. Здесь отметим, что цена сделки, в первую очередь, зависит от результатов переговоров, текущих финансовых показателей и перспектив «приобретения».

Конкретно в данном случае Microsoft придется «доплатить» 46% от текущей стоимости компании. То есть финансисты со стороны Microsoft и Activision Blizzard посчитали, что эта сумма отражает все перспективы развития бизнеса в дальнейшем.

Может возникнуть закономерный вопрос: «Почему цена акций не достигла заявленных 95$ и начала медленное снижение?» Дело в том, что данной сделке еще необходимо получить одобрение от федеральных органов. Сделку уже изучает Федеральная торговая комиссия США, которая совсем недавно подала иск с требованием не разрешить поглощение ARM компанией NVIDIA, о чем мы упоминали выше. Это оказывает давление на цену, и в дальнейшем любая новость о процессе сделки будет соответствующим образом влиять на цену.

Если сделка все же будет отменена из-за судебного запрета со стороны антимонопольной службы, Microsoft заплатит компенсацию в размере от 2 до 3 млрд долларов. В случае, если акционеры Activision Blizzard не проголосуют за слияние, уже Microsoft получит $2,27 млрд компенсации.

Еще один интересный момент, проглядывающийся в таких сделках, – покупки чаще происходят после определенных негативных новостей или ухудшения результатов поглощаемой компании. Так, в примере выше Activision Blizzard находилась под давлением из-за судебных исков против руководства и протестов работников. Это все привело к снижению котировок, чем и воспользовалась Microsoft.

Еще один пример – покупка сервиса для распознавания музыки Shazam со стороны Apple за $400 млн в 2018 году. Хотя при последнем раунде привлечения инвестиций стартап оценили в размере $1 млрд. Все дело в том, что последние несколько лет перед покупкой Shazam не получал прибыли из-за проблем с монетизацией. Apple воспользовалась этим и приобрела бизнес по более низкой стоимости. При этом нельзя сказать, что акционеры Shazam остались недовольны. Раз они согласились на сделку, их устроила цена. Значит они не видели дальнейших перспектив развития самостоятельно после последних нескольких неудачных лет ведения бизнеса.

Вывод

Слияния и поглощения – одна из важных составляющих корпоративной экономики. Выгода от данной сделки есть для каждой из сторон: компания покупатель получает готовый бизнес, а приобретаемая компания – дополнительные финансовые средства.

Выгоду от сделки M&А может получить и обычный инвестор - поучаствовать в рыночном ралли. Причем это ралли может возникнуть как в ценах акций поглощаемой компании (если за нее предложена цена выкупа выше текущей рыночной стоимости), так и в ценах акций компании-покупателя (если эта выгодная сделка значительно упрочнит позиции компании на рынке). Котировки могут расти только лишь на одних слухах, как это было с Pinterest на ложных слухах о ее покупке со стороны PayPal. Но рассчитывать только на это не стоит. Задача инвесторов – выбрать инвестиционно-привлекательную компанию с перспективами развития. А купят ее или нет – сторонний вопрос, который не должен напрямую влиять на принятие инвестиционного решения.

О том, как выбирать лучшие акции для инвестирования, на какие критерии стоит обращать внимание мы рассказываем на открытых уроках для инвесторов. Записаться на очередной урок по инвестированию можно по ссылке.

12 мая 2022

- 7434

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Все статьиВ данной статье рассмотрим самые распространенные вопросы относительно закрытия счета ИИС: когда, как и какие есть варианты.

6 мая 2022

Сложный процент в инвестировании - как это работает

В данной статье рассмотрим понятие сложного процента: почему он сложный, в чем его суть и как он может быть полезен для инвестора.

5 мая 2022

Облигации упали в цене - что делать

В этой статье мы рассмотрим причины падения цен облигаций, определим, в каком случае падение цен являются сигналом для беспокойства, и расскажем про хеджирование рисков облигаций.

4 мая 2022