10 идей, как увеличить доходность портфеля

Практический вебинар

Как выбрать правильный НПФ

В прошлый раз мы поговорили о том, что перевести часть своей пенсии в НПФ выгоднее, чем оставлять под управлением государства.

Давайте теперь рассмотрим вопрос, как выбрать НПФ из всего многообразия представленных на данном рынке фондов.

Что такое НПФ? Как он устроен и как работает?

Итак, Негосударственный пенсионный фонд (НПФ) объединяет пенсионные взносы вкладчиков, размещает пенсионные резервы в инвестиционные активы в соответствии с действующим законодательством, распределяет полученный доход между участниками фонда, оформляет и выплачивает негосударственные пенсии вкладчикам.

Вкладчики заключают пенсионные договора с фондом, на основании которых вкладчиком перечисляются взносы.

При выходе вкладчика на пенсию, в соответствии с накопленной суммой, ему рассчитывается пенсия и устанавливается порядок её получения. Размер пенсии, как правило, рассчитывает фонд, но если это прописано в договоре, вкладчик сам вправе определить себе размер ежемесячной пенсии.

Так же при заключении договора с НПФ, вкладчику необходимо будет выбрать пенсионную схему, от выбора типа схемы будет зависеть порядок получения пенсии. Предусмотрены следующие схемы выплаты пенсий:

-

Сберегательные схемы, как правило, предполагают выплату пенсии в течение определенного срока. В случае смерти участника пенсионной программы предусматривается наследование или правопреемство оставшихся на его счете средств пенсионных накоплений.

-

Страховые схемы, как правило, подразумевают пожизненную выплату пенсий. Наследование или правопреемство ими не предусматриваются.

-

Смешанные схемы представляют собой комбинированный вариант страховой и сберегательной схем. Наследование или правопреемство по ним, обычно, возможно только в период накопления.

Выбор пенсионной схемы не оказывает принципиального влияния на надежность НПФ и качество управления его активами - это вопрос индивидуальных потребностей каждого вкладчика.

Одним из самых важных моментов в деятельности любого пенсионного фонда является то, как он управляет своими пенсионными резервами, дабы обеспечить прирост пенсионных накоплений своих вкладчиков. Здесь стоит сказать, что деятельность НПФ достаточно жестко зарегламентирована государством. Существует ряд законов и постановлений правительства, определяющих нормативы и требования к инвестиционной деятельности НПФ. Пенсионные фонды обязаны соблюдать их, государственные регулирующие органы следят за этим и это уже дает определенные гарантии надежности.

Управляют пенсионными резервами НПФ профессиональные управляющие. Здесь следует отметить одну особенность. В соответствии с действующим законодательством негосударственные пенсионные фонды могут размещать свои пенсионные резервы самостоятельно или через управляющие компании.

НПФ вправе самостоятельно размещать средства в государственные и муниципальные ценные бумаги, ценные бумаги субъектов РФ, размещать на банковских депозитах или в объекты недвижимости. Для инвестирования в иные активы НПФ должен привлекать управляющую компанию. Все управляющие компании обязаны иметь лицензию на все виды инвестиционной деятельности, по которым они осуществляют операции со средствами пенсионных фондов. Государство к ним тоже предъявляется ряд требований призванных обеспечить достаточный уровень надежности и качества работы с инвестиционными активами вкладчиков.

На данном этапе кроется основное и определяющее различие между государственным управлением пенсиями и НПФ. Государственной управляющей компанией является «Внешэкономбанк», который инвестирует пенсионные накопления «молчунов». Внешэкономбанк имеет право вкладывать средства только в государственные ценные бумаги или в ипотечные ценные бумаги, имеющие гарантии РФ. Доходность таких вложений достаточно низка по сравнению с доступными для инвестирования частной управляющей компании финансовыми инструментами. Частные же управляющие компании, с которыми работают НПФ, могут инвестировать в высокодоходные финансовые инструменты, такие как корпоративные облигации и акции российских эмитентов, а также паи индексных инвестиционных фондов, облигации и акции иностранных эмитентов, что позволяет им при использовании сбалансированной стратегии получать стабильный и более высокий доход.

Какой НПФ выбрать? Как провести анализ НПФ?

На данный момент в России зарегистрировано 134 НПФ и 40 управляющих компаний занимающихся управлением пенсионных накоплений. Немало…попробуем разобраться как выбрать НПФ.

Перед НПФ стоят две главные задачи: обеспечить выполнение своих обязательств по выплате негосударственной пенсии своим вкладчикам в будущем и обеспечить максимально возможный прирост пенсионных накоплений вкладчиков без существенного риска инвестирования пенсионных средств.

Для решения первой задачи НПФ достаточно не обанкротиться и не иметь финансовых проблем в будущем, способных повлиять на платежный календарь. Решение второй задачи менее однозначно, т.к. более высокой доходности обязательно соответствует и более высокий уровень риска инвестиций. Поэтому задача здесь сводится к поиску правильного баланса между этими двумя параметрами. Это достигается за счет качества управления активами управляющей компанией и инвестиционной стратегией фонда.

Исходя из этого, критерии оценки выбора, какой НПФ лучше, можно разделить на две основные группы.

Первая группа – группа надежности. Существует достаточно много критериев, по которым можно оценивать степень надежности НПФ, например, таких как:

-

Объем пенсионных накоплений в управлении НПФ.

-

Объем собственного имущества НПФ.

-

Количество застрахованных лиц по обязательному пенсионному страхованию.

-

Срок существования НПФ.

-

Уровень покрытия долгосрочных и краткосрочных обязательств фонда собственным имуществом.

Соответственно, чем больше под управлением фонда пенсионных резервов и пенсионных накоплений, чем больше застрахованных лиц, и чем больше размер собственного имущества фонда, тем он более крупный и стабильный фонд.

Вот, например, десятка крупнейших НПФ по объему пенсионных резервов в управлении на 31.21.2014 г.:

Десятка крупнейших НПФ по количеству застрахованных лиц на 31.12.2014 г.:

Как уже говорилось, показателей, по которым можно оценить степень надежности НПФ, очень много, поэтому можно прибегнуть к помощи профессионалов в области оценки и посмотреть на рейтинг надежности фонда. Стоит обратить внимание на рейтинги присвоенные Национальным рейтинговым агентством и Рейтинговым агентством Эксперт . Многие фонды, представленные в списках выше, также будут и в лидерах рейтингов этих агентств. Поскольку совокупные рейтинги эти агентства присваивают, опираясь на все выше перечисленные показатели.

Вторая группа – группа показателей доходности. Как уже упоминалось ранее, более высокая доходность практически всегда связана с большим риском инвестиций. Поэтому все зависит от правил конкретного фонда, где прописана стратегия инвестирования.

Для принятия решения о выборе НПФ критерии оценки доходности можно свести к двум ключевым показателям:

-

Средняя доходность НПФ по управлению пенсионными накоплениями.

-

Исторический разброс доходности управления.

Вот, например, 10 лучших фондов по среднему показателю доходности за последние 5 лет.

При анализе исторической доходности очень важно, чтобы доходность на различных периодах не сильно отличалась своими значениями. Чем более близкие показатели доходности в разных периодах, тем выше вероятность достижения аналогичного результата в будущем.

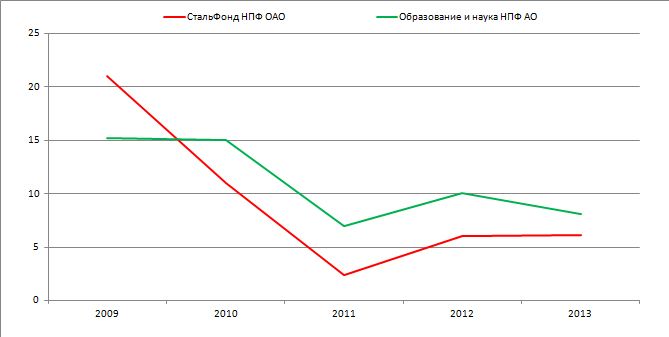

Для этого достаточно самостоятельно, посмотреть, если на 5-ти летнем промежутке есть существенные отклонения доходности, это свидетельствует о том, что стратегия фонда достаточно агрессивна и подобные колебания могут повториться как в положительную, так и в отрицательную сторону. Для примера давайте посмотрим на 5-ти летний график доходности НПФ «Стальфонд» (красный график) и НПФ «Образование и наука» (зеленый график). Динамика свидетельствует о том, что в доходности фонда "Образование и наука" меньше колебаний - это говорит о более сбалансированной стратегии инвестирования.

Выбрав понравившийся фонд для передачи накоплений в управление, следует помнить, что если результаты управления вас не устроят, то можно расторгнуть договор с НПФ и перевести накопления в другой фонд. Правда, при этом возможны некоторые издержки. При выводе средств на банковский счет, будет удержан НДФЛ в размере 13%, а доход в текущем году, в зависимости от НПФ, либо получен не полностью, либо не получен вовсе. Заключить и расторгнуть договор можно самостоятельно или через брокера, в дальнейшем только будет необходимо предоставить договор в местное отделение пенсионного фонда РФ.

Итак, чтобы выбрать негосударственный пенсионный фонд необходимо:

Сформировать список из первых 20 фондов по объемам вкладов, первых 20 фондов по рейтингу надежности одного из агентств, затем список из первых 20 фондов по доходности за последние 5-10 лет. Выбрать фонды, которые повторяются во всех списках. Их окажется 5-7. Далее по каждому фонду посмотреть степень отклонений по графику исторической доходности, как мы показывали выше. Выбирать наиболее сбалансированные.

Стоит помнить, что НПФ - это лишь часть Вашей будущей пенсии и она не сравнится с тем, что Вы можете достичь, если будете копить пенсию самостоятельно на своем инвестиционном счете. Узнать больше о безрисковых инвестициях, которые позволят удваивать Ваш капитал каждые 2,5 года можно на наших бесплатных семинарах, которые мы проводим 1-2 раза в месяц.

Если статья была для Вас полезной, поставьте лайк и поделитесь ей с друзьями!

Удачного Вам выбора и отличных инвестиций!

28 мая 2015

- 19052

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Все статьиУзнайте как считается пенсия с 1 января 2015 года, выгодно ли переходить в НПФ и как накопить нормальную пенсию самостоятельно.

27 марта 2015

Инвестиции в облигации - отличная замена депозитам

Традиционно депозиты считаются самым надежным и простым инструментом для инвестиций. Но мы знаем отличную альтернативу депозитам – это облигации.

20 мая 2015

Прокачай доходность с помощью ИИС

Какие льготы дает индивидуальный инвестиционный счет (ИИС)? Какую выбрать схему получения льгот, каковы условия открытия ИИС и как без особых усилий превратить ИИС в отличную замену депозитам.

15 июля 2015