-

Александр

-

Антон Шевчук

10 идей, как увеличить доходность портфеля

Практический вебинар

Какой тип ИИС выгоднее

Как многие из Вас знают, существует 2 типа вычета по ИИС.

Первый тип вычета позволяет получать вычет НДФЛ на взносы и забирать живые деньги в налоговой в качестве возврата НДФЛ (Подробнее этот тип вычета описывали в статье "Что такое ИИС").

Второй тип счета освобождает от любых налогов на доходы по счету.

Какой же вычет выгоднее? Как говорил Лейбниц «Прежде, чем спорить, давайте считать!».

Итак, представим, что у нас есть ИИС, на который мы хотим вносить ежегодно по 100 000 руб. в течение 3-х лет действия счета. А инвестировать мы будем, например, в портфель из надежных корпоративных облигаций со средней доходностью 12%.

Посмотрим, что у нас получится.

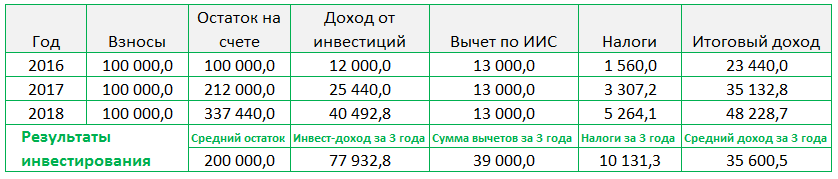

Итак, при получении первого типа вычета по ИИС у нас будут такие расчеты:

Среднегодовая доходность портфеля с учетом ИИС, налогов, реинвестирования = 17,8% (35 600 руб. / ((100 000 + 200 000 + 300 000)/3) )

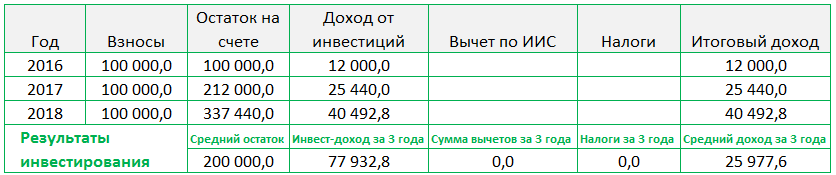

При получении вычета по ИИС второго типа инвестиционные доходы примем такими же, но вот вычета по ИИС у нас уже не будет, а также не будет никаких налогов:

В итоге, среднегодовая доходность портфеля по вычету второго типа с учетом реинвестирования = 13% (25 977,6 руб. / ((100 000 + 200 000 + 300 000)/3) )

Как мы видим выгодность типа вычета по ИИС определяется доходностью инвестиций. Чем выше доходность инвестиций - тем больше размер налога. Как только доходность достигает уровня, при котором налоги будут выше потенциального вычета, то следует выбирать второй тип вычета по ИИС.

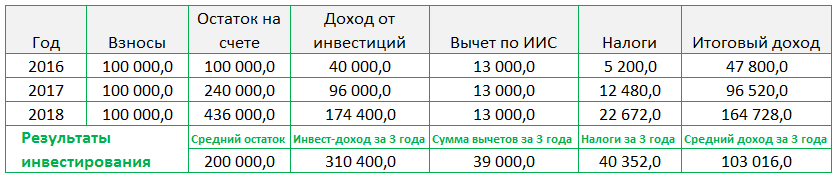

Чтобы убедиться в этом, давайте посмотрим эти же таблицы, но с доходностью от инвестиций не в 12%, а в 40%:

Среднегодовая доходность портфеля с учетом ИИС, налогов и реинвестирования = 51,5% (103 016 руб. / ((100 000 + 200 000 + 300 000)/3) ). Но при этом мы видим, что налогов мы уплатили на 452 рубля больше, чем получили выгоду от ИИС.

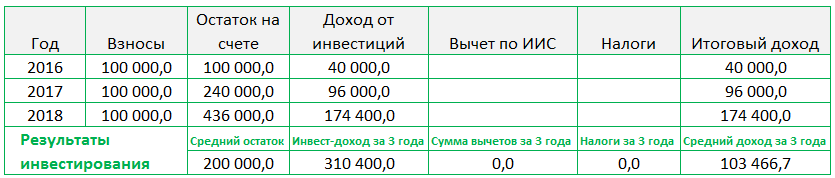

Вот что получилось бы у нас с доходностью 40% годовых по второму типу вычета по ИИС:

Среднегодовая доходность портфеля с учетом реинвестирования = 51,7% (103 466 руб. / ((100 000 + 200 000 + 300 000)/3) ).

Итак, несложные расчеты подсказывают нам, что вычет второго типа по ИИС выгоден только в случае, если Вы рассчитываете получать высокую доходность от 40% годовых и выше, причем стабильно на протяжении 3-х лет.

Во всех остальных случаях более выгодным является первый тип вычета. Именно этот вычет крайне рекомендуется для новичков на рынке и разумных инвесторов, которые ориентированы на минимизацию рисков при доходности до 30% годовых.

Стоит также помнить некоторые нюансы:

1. Купоны по ОФЗ не облагаются налогами, а разумные инвесторы держат в этом финансовом инструменте существенную долю портфеля. Соответственно это делает первый тип вычета еще более привлекательным, т.к. в зависимости от доли ОФЗ в инвестициях сумма налога может сократиться кардинально.

2. Сами вычеты по ИИС также можно реинвестировать и получать на них новый вычет уже в следующем году – это может также неплохо увеличить доходность.

3. Если Вы планируете заниматься не инвестициями, а активным трейдингом, то первый тип вычета также можно рассматривать как некую подушку безопасности в 13% – это даст определенный эмоциональный уровень спокойствия, важный для трейдинга.

4. Определиться с типом вычета можно на 3-й год, когда уже будет все понятно с доходностью счета, но в этом случае Вы упускаете возможность ежегодного реинвестирования выплат по ИИС.

Независимо от того какой тип вычета Вы выбираете, стоит помнить, что ИИС - это не депозит и здесь придется потрудится. Вам необходимо будет научиться правильно выбирать облигации и акции для инвестирования и составлять портфели таким образом, чтобы перекрывать риски инвестирования. Но этот труд будет вознагражден более высокой доходностью по сравнению с депозитами! В обучении Вам помогут наши бесплатные мастер классы и Школа разумного инвестирования.

Также получить много полезной информации по ИИС вы можете у нашего чат-бота «Баффи». Для этого напишите чат-роботу - ИИС.

Скачать модель расчетов из статьи в формате EXCEL.

Прибыльных Вам инвестиций!

7 ноября 2016

- 21564

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Все статьиВ этой статье мы разберем в деталях как работает механизм портфельного инвестирования. За счет чего сводятся к нулю риски, как достигается доходность и стабильность инвестиций.

30 августа 2016

Что такое ИИС (или как получить от государства 52 т.р. за 60 минут)

Индивидуальный инвестиционный счет - это гос. программа поддержки инвесторов. Узнайте почему открыть ИИС выгодно уже сегодня!

14 декабря 2015

В этой статье мы разберем какие инвестиции являются сегодня самыми надежными, рассмотрим плюсы и минусы разных вариантов, а также узнаем какова доходность безрисковых вложений.

17 августа 2016