-

Алексей

-

Евгений

-

Вадим

Активация финансового роста

Бесплатный практикум

Анализ отчета о движении денежных средств

Мы уже разобрали анализ баланса и отчета о прибылях и убытках в предыдущих статьях. Анализ отчета о движении денежных средств – традиционно недооценивается аналитиками и считается не обязательным видом анализа для инвестора. Однако этот отчет скрывает много интересных нюансов относительно деятельности компании и его понимание поможет нам найти признаки положительных или отрицательных будущих изменений в компании.

Сегодня мы разберем, что из себя представляет данный отчет, какие тайны он скрывает и на какие моменты стоит обязательно обращать внимание.

В первую очередь стоит сказать, что, исходя из названия данного отчета он показывает именно движение денег компании. С его помощью мы можем отследить источники финансирования компании, направления расходования средств, в т.ч. более четко проследить направления распределения прибыли, что мы не видим в других отчетах и другие важные нюансы для профессионального аналитика или инвестора.

Пример анализа отчета о движении денежных средств

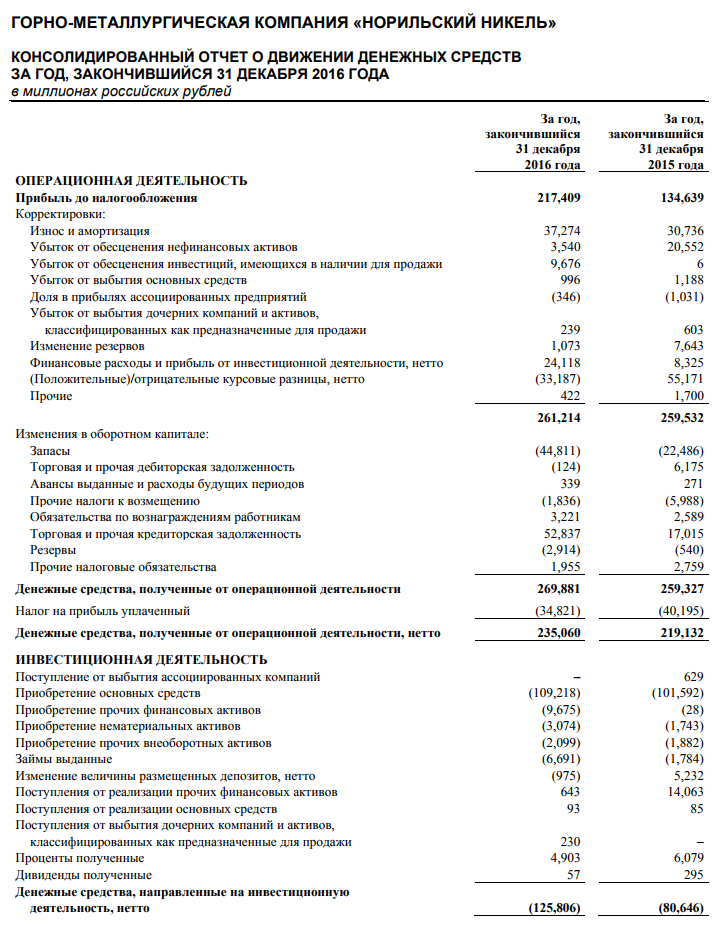

В качестве примера мы возьмем консолидированный отчет о движении денежных средств компании «ГМК «Норникель» за 2016 год. Данный отчет публикуется в рамках консолидированной финансовой отчетности по стандартам МСФО (международные стандарты финансовой отчетности). Важным плюсом данной отчетности для инвестора является именно ее консолидирующий характер, когда к расчетам принимаются данные по всем дочерним компаниям и в итоге группа или холдинг рассматривается как единая компания.

Отчет о движении денежных средств еще называют сокращенно отчет о ДДС или просто ДДС. Также профессионалы зачастую используют англоязычное название данного документа – «Кэшфло» (от англ. Cashflow, что дословно переводится как «денежный поток»).

Отчет о движении денежных средств по МСФО выглядит следующим образом:

Виды отчетов о движении денежных средств

Стоит сразу сказать, что существует 2 вида отчетов о движении денежных средств, которые отличаются между собой методикой их расчета. И как следствие имеют совершенно разную логику и естественно разные цифры:

-

ДДС составленный прямым методов.

-

ДДС составленный косвенным методом.

Прямой метод составления ДДС используется как правило в российской практике и такой документ мы можем увидеть в бухгалтерской отчетности, составленной по стандартам РСБУ (российские стандарты бухгалтерского учета). Суть метода состоит в том, что в отчет вносятся непосредственно суммы денежных перемещений, отраженных по расчетным счетам и кассовым операциям. Далее эти суммы группируются по статьям и таким образом формируется отчет. По большому счету такой отчет выглядит достаточно грубо как укрупненная выписка по расчетному счету и не способен ответить на ряд глубоких аналитических вопросов. Поэтому появился более сложный вид отчета – косвенный.

Что касается отчета, составленного косвенным методом то, здесь используется смешенный принцип: часть статей также берутся напрямую из движения денег по счетам и кассе, другая часть статей считается косвенным способом, как изменение отдельных балансовых статей. Например, если в компании выросла кредиторская задолженность по балансу, то в косвенном ДДС мы увидим ровно такой же прирост по статье «Кредиторская задолженность». При этом реального движения денег здесь не было. Это очень тонкая механика и глубоко мы его разбираем только на наших курсах. Сегодня разберем лишь самые важные моменты. А сейчас важно понять скорее зачем же все это нужно. Косвенный тип отчета помогает так разложить реальные денежные потоки и изменения балансовых статей, что из отчета становится понятно откуда именно у компании берутся деньги и куда она их тратит. Именно с таким типом отчета мы и будем дальше работать.

Структура отчета о движении денежных средств

Традиционно в отчете о движении денежных средств 3 раздела:

-

Движение денег от операционной деятельности.

Этот раздел показывает финансовые операции по взаиморасчетам с покупателями и поставщиками, а также изменением средств в производственном обороте, например, за счет снижения или увеличения запасов и т.д. Наличие положительного денежного потока от основной деятельности говорит о том, что компания работает в плюс.

-

Движение денег от инвестиционной деятельности.

В этом разделе мы видим какие у компании инвестиционные расходы и доходы. Сколько именно они вкладывают в новое оборудование, строительство и т.д. И какую отдачу получают, например, от своих долгосрочных инвестиций или от продажи каких-то своих объектов основных средств.

-

Движение денег от финансовой деятельности.

В этом разделе мы видим притоки и оттоки по кредитам компании. Можем понять напряженность графика гашения кредитов, оборачиваемость кредитной массы в компании и другие важные параметры кредитного портфеля компании.

Такая структура отчета ДДС помогает аналитику и инвестору ответить на главные вопросы: «почему прибыль есть, а денег нет», или наоборот «откуда у компании деньги, если прибыли нет».

Почему прибыль есть, а денег нет?

Сначала такой вопрос задают студентам финансистам на экзаменах, а затем финансовым директорам такой вопрос задают генеральные директора и инвесторы. Сейчас и мы с Вами разберемся в причинах таких ситуаций.

Во-первых, стоит понимать, что отчет о прибылях и убытках не показывает реальные деньги. Он отражает факт осуществления тех или иных основных операций и сделок, но не реальное движение денег по счетам. Например, компания заключила крупный контракт, произвела и поставила продукцию по данному контракту. В отчете о прибылях и убытках мы уже увидим выручку, как только компания отгрузит свою продукцию покупателю. Но если покупатель по контракту будет платить с отсрочкой, как это обычно принято в бизнес-среде, то денег у компании в этот момент еще не будет. В итоге может возникнуть ситуация «прибыль есть, а денег нет». Может быть и наоборот. Например, компания получила кредит и в этот момент денег у нее очень много на счетах, но прибыли может и не быть. Для того, чтобы не запутаться финансисты специально и придумали 2 отчета: в отчете о прибылях и убытках они отражают жизнь бизнеса по договорам («по начислению» как говорят бухгалтеры), а в отчете о движении денежных средств мы можем увидеть реальное движение денег.

Статьи отчета о движении денежных средств

Рассмотрим ключевые статьи раздела «Операционная деятельность»:

-

Прибыль до налогообложения – это прибыль из соответствующей строки отчета о прибылях и убытках. Благодаря этой строке осуществляется взаимосвязь отчетов, и мы увидим, как прибыль превращается в деньги за счет корректирующих строк.

-

Корректировки – это денежные и неденежные статьи, из-за которых «бумажная прибыль» и реальная денежная прибыль отличаются. Ключевой и самой большой корректировкой как правило является такая статья как амортизация.

Амортизация – это постепенное отнесение стоимости основных средств на затраты. Т.е. фактически денежные средства на приобретение данных основных средств (недвижимость, оборудование и т.д.) были потрачены в предыдущие периоды, но списание на затраты столь крупных объектов происходит постепенно. За счет этого образуется довольно крупная разнится между реальными денежными потоками, направляемыми на расходы и затратами по отчету о прибылях и убытках. Расходы отчете о прибылях и убытках всегда больше на величину этой самой амортизации, а прибыль в итоге получается заниженной на эту же величину. Поэтому для того чтобы перевести «бумажную прибыль» в денежную в данном отчете самой первой корректировкой прибавляют амортизацию и другие аналогичные «неденежные» статьи затрат (например, «убытки от обесценения активов»).

-

Изменения в оборотном капитале – движение денег от основной деятельности не ограничивается только прибылью. В результате деятельности компании меняется величина ее оборотного капитала и с помощью данных статей мы можем видеть куда уходит прибыль компании, а также откуда берутся дополнительные источники финансирования бизнеса.

-

Запасы – если запасы на балансе компании увеличиваются, то в ДДС данная статья будет с минусом, т.е. в скобочках. Мы видим, что чистый отток денег по данной статье у «ГМК «Норникель» составил 44 млрд. руб. Если же запасы будут уменьшаться то данная статья может наоборот стать источником финансирования основной деятельности, но не напрямую, а косвенно: используя старые запасы компания по сути сэкономит на их приобретении.

-

Дебиторская задолженность – с ростом дебиторской задолженности у компании происходит косвенный отток средств, т.е. все больше и больше денег замораживаются в виде клиентских долгов за продукцию. У «Норникеля» в 16 году отток по данной статье есть, но не существенный – 124 млн. руб. В случае же если дебиторская задолженность сокращается, то по этой статье мы будем наблюдать прямой приток дополнительных денежных средств в виде возврата старых долгов от покупателей.

-

Кредиторская задолженность - рост этой статьи означает, что компания увеличивает свои долги поставщикам, либо за счет задержки платежей, либо за счет изменения условий поставок и увеличения периода отсрочки. При этом компания использует данные средства как дополнительный «условно-бесплатный» источник финансирования своей деятельности (условно бесплатный, т.к. если компания не нарушает условия договоров, то она чаще всего не платит за использование данных денег, в отличие от кредитных банковских денег). «Норникель» в 16-м году косвенно привлек по данной статье 52 млрд. руб. Косвенно потому что по факту эти деньги не поступали на расчетные счета компании напрямую, но компания их временно сэкономила, оттянув оплаты поставщикам. В случае если кредиторская задолженность будет уменьшаться – это будет означать прямой отток средств в виде выплаты поставщикам.

-

«Обязательства по вознаграждению работников» и «Обязательства по уплате налогов» - здесь логика такая же как с кредиторской задолженностью. Компания за счет задержки выплат по данным статьям может временно сэкономить и косвенно увеличить свое финансирование, сокращение задолженности означает прямые выплаты по этим статьям.

Рассмотрим ключевые статьи раздела «Инвестиционная деятельность». Все статьи данного раздела можно разделить на несколько смысловых групп:

-

Прямые инвестиции в основные средства, нематериальные активы и т.д. – это прямой отток средств из компании на строительство, создание или приобретение конкретных инвестиционных объектов (зданий, сооружений, оборудования, заводов, нематериальных активов и т.д.)

-

Доходы от продажи основных средств – это прямой приток денежных средств от продажи тех или иных внеоборотных активов компании.

-

Финансовые инвестиции – в это блоке отражаются в том числе финансовые инвестиции. Например, в эту категорию могут быть отнесены депозиты, покупка облигаций или акций.

-

Возврат от финансовых инвестиций – закрытие финансовых вложений и прямой возврат средств на расчетный счет от инвестиций.

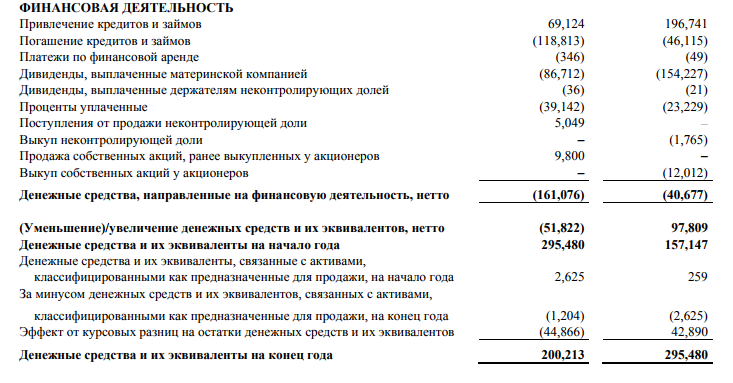

Рассмотрим ключевые статьи раздела «Финансовая деятельность». В данном блоке отражаются следующие денежные операции:

-

Операции, связанные с получением и возвратом кредитов, уплатой процентов по кредитам.

-

Операции, связанные с лизингом или финансовой арендой.

-

Выпуск и выкуп дополнительных акций.

-

Уплата дивидендов.

Финансовый анализ отчета о движении денежных средств

Стоит отметить, что в данном случае не используется коэффициентный анализ в прямом понимании, как при анализе баланса или отчета о прибылях и убытках. При этом мы можем активно применять анализ динамики показателей (считать рост или падение тех или иных статей за несколько периодов). Поэтому мы укажем два главных вопроса, на которые поможет найти ответы отчет о движении денежных средств:

-

Первое, что нам важно понять: за счет чего формируется чистый денежный поток компании. Откуда берутся деньги на самом деле. Здесь мы должны обратить внимание на итоговые суммы по разделам: поток от основной деятельности, поток от инвестиционной деятельности, поток от финансовой деятельности. Они все могут быть как положительными, так и отрицательными.

Плохо, когда поток от основной деятельности отрицательный – это означает, что компания живет за чужой счет – либо за счет кредитов (положительный поток от финансовой деятельности), либо за счет распродажи своего имущества (положительный поток от инвестиционной деятельности). Внутри основного потока тоже важно понимать куда уходит прибыль – рост заморозки средств в запасах и дебиторской задолженности и отток средств по этим статьям – это плохие сигналы, свидетельствующие о неэффективном оперативном управлении и проблемах в бизнесе компании.

В случае с «Норникелем» мы видим, что поток от основной деятельности равен 235 млрд., что больше чистой прибыли (167 млрд. по данным отчета о прибылях и убытках), а значит основная деятельность компании правильно сбалансирована.

-

Следующий вопрос, на который нам важно найти ответ: куда тратится прибыль и каковы приоритеты менеджмента компании.

Здесь могут быть разные варианты: компания может направлять все деньги на инвестиционные нужды (раздел инвестиции) или на дивиденды (раздел финансы), также прибыль может быть направлены на гашение кредитов (раздел финансы) или, например, гашение кредиторской задолженности (раздел «основная деятельность»).

В случае с «Норникелем» мы видим, что в 16-м году компания направляла на инвестиционные цели 125,8 млрд. руб., которые в основном пошли на приобретение основных средств в рамках инвест-программы компании, плюс отток по финансовой деятельности составил 161 млрд. руб., который в основном пошел на гашение кредитов с процентами и выплату дивидендов. В сумме отток средств получился выше притока от основной деятельности. Дефицит был покрыт как мы видим из денежных средств на счетах. «Норникель» имел на начало года огромную денежную позицию на своих счетах (295 млрд.), из которой была профинансирована часть денежных оттоков.

Зачастую эти нюансы могут развернуть весь ход фундаментального анализа в другую сторону. Например, если Вы видите компанию, у которой много долгов в балансе и с первого взгляда кажется, что все плохо, но разобравшись с потоками денег мы видим, что компания нацелена на мощнейшую инвест-программу – тогда становится все уже гораздо интереснее. А теперь возьмите на вооружение знания по всем отчетам: Баланс, Отчет о прибылях и убытках и ДДС, посмотрите отчетность по компании «Русгидро» и напишите свои мысли в комментариях. Или приходите к нам на занятия, будем практиковаться вместе, и мы поможем Вам сделать первые конкретные шаги в инвестировании. Начать обучение можно с посещения нашего бесплатного онлайн мастер-класса.

Если статья была Вам полезной, поделитесь ей в соц. сетях с друзьями! Транслируйте пользу дальше!

Прибыльных Вам инвестиций!

24 августа 2017

- 47841

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Все статьиФинансовый анализ банка существенно отличается от анализа обычного предприятия, поэтому перед покупкой ценных бумаг банка стоит разобраться во всех нюансах его финансовой оценки.

14 сентября 2016

Максимально полная статья. Вы узнаете все! Как найти самые недооцененные акции? Какие показатели лучше использовать? Как читать отчетность, чтобы увидеть то, что не видит 99% инвесторов.

4 июня 2016

Финансовый анализ для инвестора

Основная задача инвестора - выбрать хорошую компанию. Чем сильнее компания будет расти и развиваться - тем больше заработок инвестора. Финансовый анализ - главный помощник инвестора в поиске успешных компаний.

20 декабря 2015